L’essor de l’industrie de la batterie est fortement dépendant de l’approvisionnement en métaux critiques, indisponibles en Europe. En la matière, l’Europe doit non seulement renforcer ses efforts en multipliant ses fournisseurs et en développant davantage sa capacité de recyclage, mais aussi se projeter vers la nouvelle génération de batteries.

La course aux batteries n’est pas qu’une question d’argent et de simplification. Cette industrie est marquée par une forte dépendance vis-à-vis des matières premières, dans la mesure où la fabrication de batteries nécessite plusieurs minerais pour lesquels l’Europe n’a pas potentialité d’extraction ni de raffinage.

Le fonctionnement d’une batterie de voiture électrique, comme pour toutes les batteries, repose sur la transformation de l’énergie. En phase de charge, l’énergie électrique est convertie en énergie chimique, et en phase de décharge, l’énergie chimique est transformée en énergie électrique, qui alimente le véhicule, avec une légère déperdition d’énergie, dissipée sous forme de chaleur. Pour réaliser cette transformation, quatre composants coexistent dans une cellule de batterie : une cathode, une anode, un séparateur et un électrolyte.

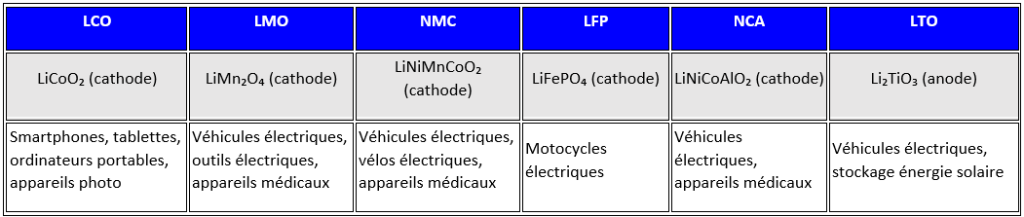

Si l’anode est majoritairement composée de graphite, la composition de la cathode est beaucoup plus diverse. Ces différences dans les matériaux de la cathode donnent lieu à six principaux types de batteries, chacun nommé en fonction des matériaux composants, comme illustré ci-dessous :

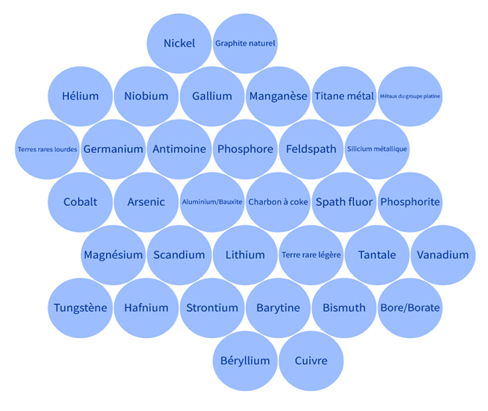

Matières premières critiques

Le lithium, le cobalt, le manganèse, le nickel, le phosphate ferrique, le titane et le graphite sont qualifiés de « matières premières critiques » par l’Union européenne. Une qualification notamment due à leur « importance économique cruciale » et à l’incapacité de production à l’échelle européenne.

Par ailleurs, des risques pèsent sur la chaîne d’approvisionnement, soit parce que celle-ci est concentrée dans un très petit nombre de pays, soit par manque de stabilité politique dans les pays fournisseurs.

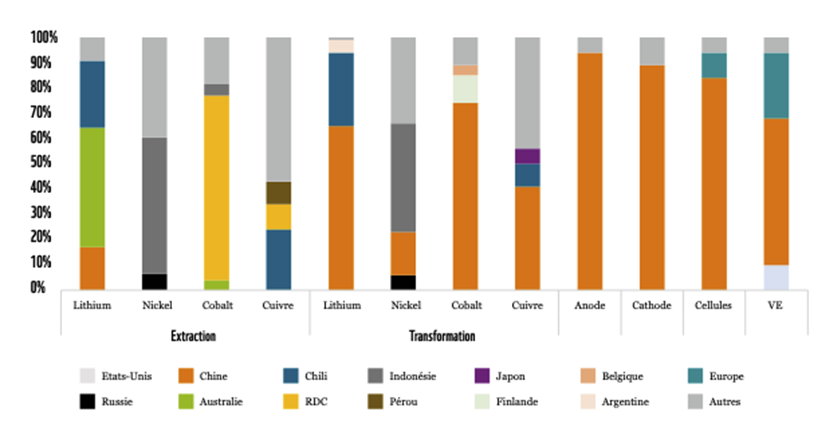

En effet, les pays européens seraient dépendants à environ 80 % du reste du monde pour la production et la transformation de ces métaux indispensables à la fabrication des batteries. Et cette dépendance constitue un risque important les producteurs européens (disponibilité des matières et volatilité des prix).

Prenons l’exemple du nickel, dont l’Indonésie est le premier pays producteur avec 1 800 000 tonnes de production en 2023, loin devant les Philippines 400 000 tonnes. L’Indonésie a brutalement interrompu l’exportation du nickel brut en 2014 et en 2020, au profit des raffineurs nationaux.

L’autre dimension de cette criticité réside dans le domaine du raffinage. Si le gisement de cobalt se concentre en République démocratique du Congo (RDC), sa transformation est largement monopolisée par la Chine : le raffineur chinois CMOC, leader mondial en la matière, a raffiné à lui seul 32 % du cobalt mondial en 2023. En effet, l’Empire du milieu est en position de force en ce qui concerne la production de manganèse, de lithium et de graphite, à travers l’exploitation des gisements domestiques, des prises de participation et des acquisitions. La Chine, qui a élaboré de longue date une stratégie, mettant l’accent sur l’acquisition d’une position dominante dans le raffinage des métaux, n’a pas hésité à installer sur son sol cette industrie polluante et énergivore. Résultat : le pays « produit plus de 50 % du marché du raffinage et de la transformation de ces matériaux et plus de 80 % du marché des anodes, des cathodes, des électrolytes et des cellules de batteries (en 2023) », précise l’étudedu WWF et de l’IDDRI.

Ainsi, bien que le pays n’exploite pas directement les minerais, son poids lui permet tout de même de garder une position de force pour la négociation des prix. D’autant plus que l’ombre d’une guerre commerciale émerge à la suite des droits de douane imposés par l’UE à l’encontre des véhicules électriques chinois, et rien n’empêche que le pays instrumentalise sa position dominante sur les matières premières.

Et cette dépendance risque de s’aggraver, avec une transition écologique gourmande en matériaux critiques. Consciente de l’urgence, l’UE a validé en mars 2024 la réglementation européenne sur les matières premières critiques, composée de trois axes : diversification, réutilisation et innovation. Les objectifs fixés à horizon 2023 sont :

- 10 % des matières premières critiques utilisées dans l’UE doivent être extraits dans l’UE ;

- 15 % de la consommation annuelle de l’UE de chaque matière première stratégique doit provenir du recyclage ;

- 40 % de la consommation annuelle de l’Union de chaque matière première stratégique doit être raffinée sur le territoire de l’UE ;

- Au maximum 65 % de la consommation annuelle de l’UE de chaque matière première critique (à tout stade de transformation) doit provenir d’un seul et même pays tiers.

Les efforts sont déjà en cours, et la clé de leur réussite est aussi liée à l’innovation écologique. Le projet EMILI du groupe français Imerys, annoncé fin 2022, exploitera un gisement dans la région Auvergne-Rhône-Alpes. Entré en production dès 2028, ce projet d’extraction minière est aussi exemplaire en termes d’impact écologique, avec 8 kg de CO2 générés par tonne de lithium extraite, contre 16 à 20 kilos en Australie et en Chine.

Recyclage de batteries

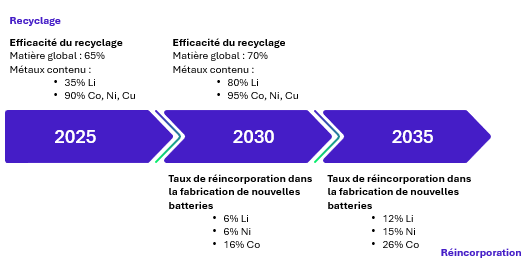

Les matières premières existent-elles uniquement dans la terre ? Une telle réflexion conduit à exploiter davantage le potentiel du recyclage et de la réutilisation de batteries, et l’Europe est pionnière en matière de législation. Après l’approbation du Parlement européen en mars, le Conseil européen a adopté en juillet 2023 une nouvelle directive dite « batteries ». Cette mesure vise à encourager le recyclage des batteries électriques et la réincorporation des métaux recyclés en inscrivant des taux obligatoires :

Cette nouvelle directive vise d’abord à freiner la fuite des matières premières critiques vers les pays asiatiques, notamment la Chine et la Corée du Sud. Actuellement, la majorité de la « black-bass », un mélange de différentes matières issu du broyage des cellules de batteries, est envoyée en Chine pour un traitement plus approfondi. Cette pratique s’explique par deux raisons majeures. D’une part, le prix de l’électricité est plus avantageux en Asie. D’autre part, le regroupement des fabricants de batteries dans ces pays stimule la demande pour les matériaux nécessaires à leur construction.

Sous l’effet de la directive, le même scénario pourrait bientôt se reproduire en Europe. « Le modèle économique du recyclage sera viable et durable, au-delà des exigences réglementaires », conclut un rapport

d’un groupe de chercheurs de PEM et de l’École supérieure polytechnique de Rhénanie-Westphalie. Dans ce rapport, les chercheurs ont notamment pointé du doigt deux facteurs clés : d’une part la croissance de la demande en matières premières, qui va de pair avec le boom des gigafactories en Europe ; d’autre part, à partir de 2030, l’arrivée en fin de vie des batteries électriques issues de la première vague d’électrification, de quoi faire tourner les lignes de recyclage. Selon le même rapport, en 2035, 30% de matières premières comme Lithium, Nickel et Cobalt seront issues du recyclage, non loin de l’objectif fixé par l’UE.

Il est cependant nécessaire de souligner que la capacité de recyclage en Europe a besoin d’un sursaut pour mieux répondre aux besoins au-delà de 2030. Cet essor sera bien évidemment impulsé par l’investissement, dont le montant est estimé à 7 milliards d’euros, mais aussi des politiques favorables au recyclage.

Malgré son retard en termes d’infrastructures, le Vieux continent dispose d’un atout : la réglementation. Cet encadrement pourrait contribuer à la pérennité de ce nouveau modèle économique. D’autant plus que les matières issues du recyclage sont moins soumises aux aléas du marché par rapport à celles issues de l’extraction minière. Les chercheurs prévoient ainsi qu’à l’horizon 2035, grâce à l’augmentation du volume de recyclage, le prix des matières composant les cathodes sera réduit de 20 %.

Enfin, un avantage important, mais difficilement quantifiable à l’heure actuelle, est l’impact environnemental. Si ce dernier est important, en raison de sa consommation énergétique, celui de l’extraction minière ne peut qu’être pire. En 2019, l’Organisation de coopération et de développement économiques (OCDE) estimait que l’impact environnemental de sept métaux serait multiplié par un facteur de deux à quatre à l’horizon 2060. Sans parler des nombreuses violations des droits de l’homme dans les pays producteurs de matières premières. Amnesty International a dévoilé qu’en RDC en 2023, environ 40 000 enfants travaillent dans les mines de cobalt, dans des conditions dangereuses, en échange de 1 à 2 dollars par jour.

Recherches et innovation, clé de voûte pour le futur

Peut-on un jour se passer des matières premières critiques pour fabriquer des batteries ? Les chercheurs explorent plusieurs pistes en ce sens. L’une des premières idées a été de réduire l’utilisation des métaux difficiles à obtenir, comme le cobalt. Par exemple, les batteries de type NMC, très courantes dans les véhicules électriques pour leurs bonnes performances en termes d’accélération et d’autonomie, ont évolué pour utiliser moins de cobalt au fil du temps. Les premières versions de ces batteries, comme les modèles NMC 111 et 622, utilisaient respectivement 33 % et 20 % de cobalt. Aujourd’hui, les nouvelles batteries NMC 811 n’en contiennent plus que 10 %, ce qui réduit la dépendance à ce métal.

Une autre piste de réflexion : le passage à la batterie solide. Dans les batteries Li-ion actuelles, les ions se déplacent par le biais de l’électrolyte liquide. Dans une batterie solide, l’électrolyte liquide est remplacé par un composé inorganique solide qui permet la diffusion des ions lithium. Parmi les technologiques existantes, la cathode des batteries à l’état solide est composée d’oxyde métallique, plus facile à trouver.

Par ailleurs, ces batteries solides présentent plusieurs avantages : en termes de sécurité, les électrolytes solides sont quasiment ininflammables lorsqu’ils sont chauffés, et en termes de performance, les batteries solides sont plus légères et plus denses, ce qui leur confère un avantage en termes d’efficacité.

En somme, l’avenir de l’industrie des batteries repose sur un savant équilibre entre innovation, gestion des ressources et respect de l’environnement. Si l’Europe souhaite jouer un rôle de premier plan dans cette transition, elle doit non seulement renforcer ses capacités en matière de recyclage et diversifier ses sources d’approvisionnement, mais aussi encourager une recherche proactive sur les technologies de nouvelle génération. Le défi est immense, mais il est ainsi porteur d’opportunités. En réussissant à sécuriser l’accès aux matières premières critiques tout en développant des solutions plus durables, l’Europe pourra non seulement assurer sa souveraineté énergétique, mais aussi se positionner en leader mondial de la transition écologique.

Dans cette course aux batteries, où la Chine a cherché à « dépasser dans le virage » en investissant dès les années 2010 pour rattraper son retard face aux Occidentaux dans l’ère des moteurs thermiques, la bataille des technologies de batteries de nouvelle génération reste ouverte. L’Europe a encore toutes les cartes en main pour s’imposer, à condition de poursuivre ses efforts et de miser sur l’innovation et la durabilité.

Sources :

- https://www.energystream-wavestone.com/2021/01/fabrication-des-batteries-un-enjeu-majeur-pour-la-mobilite-electrique-au-coeur-de-toutes-les-attentions/

- https://single-market-economy.ec.europa.eu/sectors/raw-materials/areas-specific-interest/critical-raw-materials_en

- https://www.vie-publique.fr/questions-reponses/287893-matieres-premieres-critiques-un-role-majeur-dans-la-transition-vert

- https://www.consilium.europa.eu/fr/infographics/critical-raw-materials/#0

- https://www.bloomberg.com/news/articles/2024-01-04/chinese-miner-takes-glencore-s-cobalt-crown-as-output-jumps-170?sref=uMuyuNi

- https://www.wwf.fr/sites/default/files/doc-2023 11/WWF_Rapport%20Me%CC%81taux%20Critiques_0911_HD.pdf

- https://www.corepile.fr/assets/uploads/sites/1/Synthese-reglement-europeen-FR_janv24.pdf

- https://www.strategyand.pwc.com/de/en/industries/automotive/recycling-european-battery.html

- https://www.oecd-ilibrary.org/environment/global-material-resources-outlook-to-2060_9789264307452-en

- https://www.amnesty.fr/actualites/republique-democratique-du-congo-enfants-cobalt-face-cachee-de-nos-batterie

- https://www.lesechos.fr/idees-debats/cercle/opinion-la-voiture-electrique-symbole-de-la-strategie-de-la-chine-2114858

Lisez l’intégralité de la série sur les batteries électriques en Europe :

- Batterie électrique en Europe, d’un enjeu géopolitique à un enjeu écologique

- Entre ambition et incertitude, le long périple de la batterie produite en Europe

- Accès aux matières premières et recyclage des batteries usagées, deux piliers pour une transition écologique réussie

- Passeport batterie : dernier morceau vers un cycle de la traçabilité intégrale